「ヨーロッパ投資」と聞いて、真っ先に思い浮かぶのはドイツやフランスかもしれません。

しかし今、静かに評価を高めているのがポルトガルです。

再生可能エネルギー分野での急成長、観光回復による内需の強化、そして安定した政情とユーロ圏の恩恵——。

大国に隠れた“穴場”でありながら、資産倍増を狙えるポテンシャルを秘めた国として注目が集まっています。

この記事では、個人投資家の視点から見たポルトガルの魅力と、

日本人が見落としがちな「本当に狙うべきセクターと企業」、

さらに具体的な投資方法まで、深掘りしていきます。

なぜ今「ポルトガル」に注目すべきなのか?

日本ではまだ注目されていない“成長国”の実態

ポルトガルは、ヨーロッパの中でも比較的「地味」な存在として見られがちです。ドイツやフランス、イタリアのようなメジャー国に比べ、メディアの露出も少なく、日本の個人投資家の間ではほとんど語られることがありません。

しかし、実態はまったく異なります。

2020年代に入り、再生可能エネルギー分野の積極投資や、観光業の復活による経済成長、さらにはスタートアップ支援策による若手起業家の流入など、「静かな成長」を遂げているのがポルトガルです。

再生可能エネルギー分野の積極投資

・ポルトガルは2021年時点で総電力の60%以上を再生可能エネルギーで供給。2030年までに80%を目指す政府目標あり。

・石炭火力発電所を2021年に全廃済み(欧州最速クラス)。

観光業の復活による経済成長

・コロナ後の2022年、ポルトガルの訪問外国人数は前年比で約150%増。2023年にはパンデミック前の水準を上回る観光収入を記録。

・世界観光機関(UNWTO)によれば、リスボン・ポルトは欧州でも急回復を遂げた都市の1つ。

スタートアップ支援策による若手起業家の流入

・ポルトガル政府は「Startup Portugal」政策を展開中。リスボンを欧州スタートアップ拠点とする政策誘導あり。

・Web Summit(世界最大級のテックカンファレンス)が2016年以降リスボンに常設開催され、スタートアップ・投資家・技術者が毎年多数流入。

・Golden Visa(投資移民)やテックビザ制度により、海外からの若手起業家・エンジニアの居住が増加。

ポルトガル経済の基本データと将来性

GDP成長率・産業構造の変化と注目分野

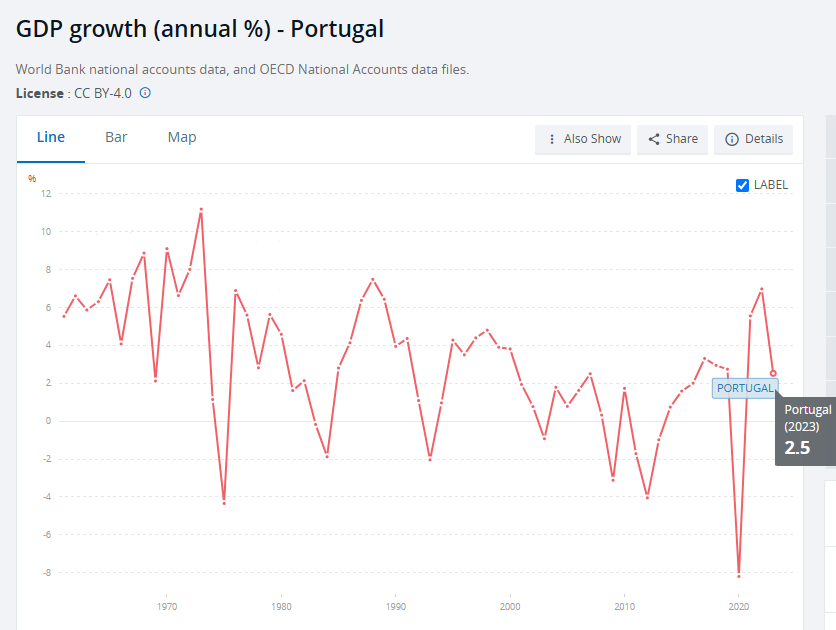

ポルトガル経済は、近年着実な成長を遂げています。2023年の実質GDP成長率は2.3%と、ユーロ圏平均をやや上回る水準を維持しており、2024年以降も観光業やエネルギー分野の回復によって堅調な伸びが予想されています。

特に注目すべきは、産業構造の変化です。かつては農業・漁業が中心だった経済も、今では再生可能エネルギー・観光・テクノロジー分野が急伸中。中でも再エネ企業「EDP」は欧州グリーン政策の象徴的存在となりつつあり、テック系スタートアップの集積も進んでいます。

ポルトガル政府は、国内雇用の高度化と持続可能な経済成長を両立させるべく、グリーン・デジタル・観光の三本柱に国家戦略を集中させており、この方針が今後の投資先選定にも大きく影響してきます。

EU支援とグリーンディールによる成長期待

ポルトガルはEUの加盟国として、欧州連合からの多額の支援を受けられる立場にあります。特に「次世代EU(NextGenerationEU)」と呼ばれる復興基金では、約160億ユーロの資金がポルトガルに配分され、インフラ・教育・環境分野への投資が大規模に進行中です。

NextGenerationEU : https://next-generation-eu.europa.eu/index_en

NextGenerationEU(次世代EU)とは、EUが新型コロナからの経済回復と持続可能な成長を目指して設立した復興基金です。2021年から2026年までの期間に、総額約7,500億ユーロ(約120兆円)を投入し、加盟国に対して補助金や低利融資の形で資金を配分しています。

主な目的は、経済の立て直しだけでなく、グリーン(脱炭素)化とデジタル化というEUの中長期戦略の実行支援です。

ポルトガルはこの枠組みの中で約160億ユーロを受け取り、再生可能エネルギー、教育、デジタルインフラ、医療分野などへの投資を強化しています。これにより、単なる景気刺激ではなく、構造的な経済転換を図る動きが加速しています。

これらの資金は、脱炭素化を目指す「EUグリーンディール」とも連動しており、特に再生可能エネルギー・スマートモビリティ・循環型経済などの分野で投資機会が急増しています。

つまりポルトガルは、国家予算とEU支援という二重の資金ブーストを受けて経済成長を加速させている、まさに“資本が流れ込む構造的成長国”だと言えるのです。

投資先としての「安定性」と「伸びしろ」

投資先としてのポルトガルの魅力は、単なる成長性だけではありません。「安定性」と「伸びしろ」を兼ね備えている点が、むしろ本質的な強みです。

まず、政治的安定が際立っています。他の南欧諸国と比較しても政情リスクは低く、EU・ユーロの枠組みにしっかりと組み込まれていることで通貨リスクや金融政策の急変も起こりにくいのが特徴です。

一方で、まだマーケットが成熟しきっていないこともあり、株式・不動産・スタートアップなど多様な分野で割安な投資先が存在しています。バリュエーションにおいて“過小評価”されている銘柄も多く、今後の再評価によって中長期的なキャピタルゲインが見込めます。

特に、すでに日本株や米国株で一定の成果を上げてきた投資家にとって、ポルトガルのような「低リスクで高ポテンシャルなフロンティア」は、次の収益の柱となる可能性を秘めています。

ポルトガル株式市場の全体像

Euronext Lisbonの規模と特徴

ポルトガルの株式市場は、「Euronext Lisbon(ユーロネクスト・リスボン)」に集約されています。これはフランス・オランダ・ベルギーなどと並ぶ、Euronextグループ傘下の取引所の一つです。

市場規模としては欧州の中では比較的小さく、上場企業数は約50社前後、時価総額も全Euronextの中で最小規模となっています。しかし、この小ささこそが投資家にとっての“チャンス”でもあります。

Euronext Lisbonでは、国内産業を反映したローカル企業が中心で、国際的なメガ企業よりも、国の成長と連動する中堅企業の動きが市場全体に強く影響します。これは、マクロ経済と個別株のつながりが明確で、テーマ投資がしやすい市場構造だと言えるでしょう。

主要上場企業とセクター構成

ポルトガル市場の代表銘柄を集めた指数が「PSI(旧PSI-20)」です。指数に採用されている企業をセクター別に見ると、エネルギー・金融・通信・小売・不動産といった生活インフラに直結する業種が中心となっています。

代表的な企業は以下のとおりです。

- EDP(Energias de Portugal):再生可能エネルギーの欧州リーダー

- Galp Energia:石油・ガスから電動化へシフト中のエネルギー大手

- NOS SGPS:通信・メディア・テクノロジー分野の有力企業

- Jerónimo Martins:ポルトガル最大の小売グループ

- Sonae SGPS:商業施設、不動産、通信まで多角的に展開する財閥系

このように、生活に密着しつつ成長が期待できるセクターが上場企業の中核を占めており、安定と成長を兼ね備えたポートフォリオ構成が可能です。

小規模市場だからこその“伸び代”に注目

ポルトガル株式市場は、前述のとおり規模としては欧州主要国に比べて小さいのが実情です。しかし、それは決してデメリットではありません。むしろ、市場が過小評価されていることで、将来的な再評価の余地が大きいということを意味します。

たとえば、ポルトガル経済の成長加速に伴い、今後国際的な機関投資家がより多く参入してくると、流動性の改善と共にバリュエーションの見直しが進む可能性があります。特に、再エネやテック分野の企業は、欧州のグリーン政策の恩恵を受けて今後注目度がさらに高まるでしょう。

また、地政学リスクが比較的低く、政情も安定しているという点も、機関投資家がポジションを取る上でのプラス要素になります。個人投資家にとっても、「市場全体が成長する可能性がある=複数銘柄の保有が成果に直結しやすい」点は非常に魅力的です。

投資家注目の成長セクター3選

ポルトガルは小規模ながらも成長性に富んだ市場であり、セクターごとに見れば、グローバルのテーマとリンクする注目分野がいくつも存在します。

ここでは、中長期的な視点で有望な3つの成長セクターを紹介します。

再生可能エネルギー|EDPが牽引する“脱炭素”戦略

ポルトガルは、再生可能エネルギーの先進国のひとつとして知られています。

特に注目されているのが、電力最大手EDP(Energias de Portugal)の存在です。EDPは太陽光・風力といった再生可能エネルギーの比率を年々高めており、ヨーロッパ全体の脱炭素戦略においても中核的な役割を果たしています。

EDPの子会社であるEDP Renováveis(EDPR)は、すでに米国やブラジルにも展開しており、ポルトガル国内だけでなくグローバルな再エネ銘柄としての地位を確立しつつあります。

政府も「カーボンニュートラル達成」を国家目標に掲げており、EUの支援資金もこの分野に集中しているため、今後も再エネ関連銘柄の成長は持続的かつ構造的であると見られています。

観光&不動産セクター|インバウンド回復と不動産価格の動向

観光はポルトガル経済における重要な柱です。コロナ禍で一時的な落ち込みはあったものの、2023年にはすでに訪問者数・宿泊数ともに過去最高水準を更新。今後も欧州・米国を中心とした旅行者が増加すると予測されています。

この観光回復は、不動産市場にも直接影響を与えています。特にリスボンやポルトといった都市部では、インバウンド需要に支えられた不動産価格の上昇が続いており、不動産開発・管理会社の業績も好調です。

代表的企業には、Sonae CapitalやVila Galéなどがあり、ホテル運営やレジデンス開発などを通じて観光経済を支えています。

さらに、近年は“デジタルノマド”や移住希望者向けの不動産需要も高まっており、観光と不動産の相乗効果でセクター全体が成長しています。

通信&テック|NOS、Sonaecomなどローカル大手に注目

デジタルインフラの整備も、ポルトガル政府が戦略的に取り組んでいる分野のひとつです。その中で通信・テクノロジー業界を支えているのが、NOS SGPSとSonaecomという2つの有力企業です。

NOSは通信サービスのほか、映画配給・ストリーミング・スマートホームなどエンタメ×通信の融合モデルを展開。安定収益と成長の両面を持つ注目株です。

一方のSonaecomは、通信事業だけでなく、eコマースやテクノロジー投資に積極的で、ポルトガル国内のスタートアップ育成やIT支援にも関与しています。これはまさに、「デジタル経済で伸びる国」に欠かせない存在です。

EUの「デジタル・グリーン・トランジション」戦略との親和性も高く、今後ますます注目されるセクターと言えるでしょう。

ポルトガル株への投資方法とリスク管理

ポルトガル株に投資するには、日本国内の主要ネット証券だけではアクセスが難しいことも多く、投資手段の選択がとても重要です。また、海外株式ならではのリスクにも事前に備える必要があります。この章では、具体的な投資方法とそのリスク管理について解説します。

ADR・ETF・現地株:どの手段がベストか?

ポルトガル株に投資する方法は大きく分けて3つあります。

① ADR(米国預託証券)

米国市場に上場されているポルトガル企業のADRを購入する方法です。代表的なのはEDP(EDP-Energias de Portugal S.A.)で、米ドル建てで取引でき、国内ネット証券でも購入可能な場合があります。手軽さが魅力ですが、取り扱い銘柄はごく一部に限られています。

② ETF(上場投資信託)

ポルトガル単独のETFは存在しないものの、南欧やユーロ圏周辺国を対象としたETFでポルトガル株に分散投資することは可能です。例えば、「iShares MSCI EMU ETF」や「SPDR EURO STOXX」などの一部に、ポルトガル企業が含まれています。

③ 現地株(Euronext Lisbonへの直接投資)

最も自由度が高く、成長性のある中小型株にもアクセスできる手段です。リスボン証券取引所に直接上場している企業を取引するためには、国際株式対応の証券口座を開設する必要があります。

それぞれの手段に一長一短があるため、目的に応じて使い分けるのが理想です。

サクソバンク証券を使ったポルトガル株の買い方

日本からポルトガル現地株にアクセスする手段として最も実用的なのが、サクソバンク証券の活用です。サクソバンクは、欧州を中心に世界各国の株式に投資できる数少ない証券会社であり、Euronext Lisbon上場銘柄にも直接投資可能です。

口座開設はオンラインで完結し、英語を含む複数のインターフェースに対応しているため、日本語対応が不十分な外資系証券と比べて操作性も良好です。また、為替の両替コストも低めに設定されているため、コスト面でも安心です。

特に、EDPやNOS、Galp Energiaといった主要銘柄に関しては、国内証券会社では購入できない銘柄にも簡単にアクセスできるため、ポルトガル株に本格参入したい方には必須のツールとなるでしょう。

まとめ:資産倍増を目指す投資家へ

今こそ「穴場×成長国」を狙うべき理由

資産形成において真に重要なのは、「誰も注目していない時期に動けるかどうか」です。

ポルトガルはまさに今、“知る人ぞ知る成長国”としての魅力が際立つタイミングを迎えています。

GDPの安定成長、EU支援による構造改革、脱炭素・デジタル移行への先行投資など、国家単位での成長エンジンが動いているにもかかわらず、日本国内ではその情報がほとんど知られていません。

これこそが、投資家にとっての最大のチャンスです。

“割安で成長力がある市場に、まだ資金が集まっていない”この状況は、いわばボーナスタイムです。

そして、ポルトガル株は決してギャンブルではありません。再エネ・インフラ・通信・観光といった実需に根ざしたセクターが多く、財務基盤のしっかりした企業が多いのも魅力のひとつです。

今この国に資金を投じることは、将来の「資産倍増」の種を蒔く行為に他なりません。

他の欧州“隠れ優良国”にも目を向けよう

ポルトガルを入り口に、他の“見落とされがちな欧州優良国”にも目を向けることで、さらに強いポートフォリオを構築することができます。

たとえば――

- イタリア:高級ブランドと工業技術を両立する“本物の二刀流”

- フランス:ラグジュアリー×高配当の安定感

- ドイツ:自動車・医薬・化学といった堅実セクターの宝庫

これらの国々は、いずれも世界的な技術・ブランド・資源を持ちながら、米国株とは異なる動きを見せる“非相関資産”として優秀です。

ポルトガルを皮切りに、こうした欧州の中堅・強国に分散投資を仕掛けることが、真の意味でのグローバル投資戦略につながります。

今こそ、「ヨーロッパ投資」というキーワードを、新しい資産形成の軸として捉え直すべきタイミングです。

静かに熱を帯びる欧州の“成長ゾーン”に、いち早く参入できるかどうかが、将来のリターンを決定づけるでしょう。

コメント